小规模纳税人从核定征收转为查账征收的应对策略解析

税收征收方式变革的背景解析

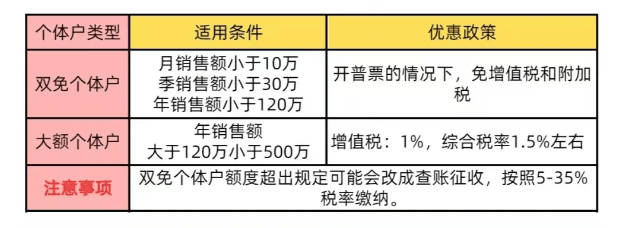

2025年最新税收政策调整中,税务机关对小规模纳税人的监管力度持续加强,根据《增值税一般纳税人登记管理办法》相关规定,当小规模纳税人年销售额连续12个月超过500万元标准,或会计核算制度健全能够准确提供税务资料时,必须转为查账征收方式,这种征收方式的转变不仅影响企业的税负结构,更对财务核算体系提出全新要求。核定征收与查账征收的核心差异

(1)计税依据差异:核定征收采用税务机关核定的应税所得率(通常为5%-20%),而查账征收需依据实际经营数据核算 (2)申报要求不同:查账征收必须建立完整账簿体系,需要按月申报增值税及附加税,按季预缴企业所得税 (3)成本管控要求:查账征收要求完整保存成本票据,需建立进销存管理系统 (4)税收优惠影响:部分行业税收优惠政策在查账征收下才能享受征收方式转换的六大应对步骤

(1)财务制度重构 立即着手建立符合《企业会计准则》的账簿体系,重点完善: - 银行存款日记账与现金日记账的逐笔登记 - 进销存明细台账的电子化改造 - 固定资产折旧台账的规范化管理(2)业务流程再造

重新梳理采购、销售、库存管理流程:

- 供应商管理:要求所有供应商提供合规增值税发票

- 客户管理:建立客户开票信息数据库

- 物流管理:完善出入库单据管理系统

(3)税务申报系统升级

配置专业财务软件(推荐金蝶、用友等ERP系统),重点实现:

- 自动生成科目余额表

- 智能匹配进销项发票

- 一键生成纳税申报表

(4)成本核算体系优化

建立三级成本核算体系:

- 直接材料成本追踪系统

- 人工成本分摊模型

- 制造费用归集程序

(5)发票管理系统建设

实施发票全生命周期管理:

- 采购环节:建立供应商发票预审机制

- 销售环节:配置电子发票管理系统

- 存储环节:建立发票电子档案库

(6)税务风险防控机制

构建四层风险防御体系:

- 日常业务审核机制

- 月度税务自查制度

- 季度风险评估报告

- 年度税务健康检查

关键风险点防控策略

(1)成本票据管理 建立"三真"原则: - 真实业务背景 - 真实资金流向 - 真实货物交割

(2)税负平衡策略

采用"三率分析法":

- 行业税负率对标

- 历史税负率比较

- 理论税负率测算

(3)优惠政策应用

重点把握:

- 小微企业增值税减免政策

- 所得税优惠税率适用条件

- 研发费用加计扣除新政

过渡期特殊问题处理

(1)历史遗留问题清理 设置三个月过渡期专项处理: - 未入账业务的补充登记 - 未开票收入的重新确认 - 暂估成本的真实性核查(2)税务衔接处理

特别注意:

- 期初存货的税务确认

- 固定资产净值重估

- 往来账款清理

(3)申报系统切换

分阶段实施:

- 首月手工申报+系统申报并行

- 次月系统申报为主

- 第三个月全面切换

专业团队建设方案

(1)财务人员配置标准 建议人员配比: - 年销售额500万以下:专职会计1人+代账会计辅助 - 500-1000万:会计主管+出纳配置 - 1000万以上:建立完整财务部门(2)外部专家协作机制

建立"三位一体"顾问体系:

- 税务师事务所:负责申报指导

- 会计师事务所:实施年度审计

- 律师事务所:提供法税咨询

数字化转型路径

(1)信息化建设四步走: - 第一阶段:上线电子发票系统 - 第二阶段:部署云端财务系统 - 第三阶段:集成业务管理系统 - 第四阶段:构建大数据分析平台(2)智能税务管理工具应用

重点推荐:

- 增值税发票综合服务平台

- 电子税务局企业端

- 税务风险预警系统

通过系统化的应对策略,企业不仅能平稳度过征收方式转换期,更能借此契机提升管理水平,建议企业把握政策调整窗口期,在6个月过渡期内完成全面改造,最终实现税收成本优化与经营效率提升的双重目标。

微信号:15137101602

专业税筹师定制税务筹划方案!

复制微信号

专业税筹师定制税务筹划方案!

复制微信号

智小账专业税筹团队,专注税收筹划!