核定征收个人经营所得税率表解析与税务筹划建议

近年来,随着税收征管体系的不断完善,个人经营所得税的核定征收政策受到广泛关注,作为税务筹划师,本文将深入解读核定征收个人经营所得税率表,并结合实际案例提供专业筹划建议。

核定征收的基本概念与适用范围

核定征收是指税务机关根据纳税人经营规模、行业特点等要素,直接核定应纳税所得额或应纳税额的征收方式,主要适用于以下两类纳税人: 1. 账务不健全的个体工商户 2. 符合核定条件的个人独资企业 与查账征收相比,核定征收具有申报简便、征管成本低的优势,但需要注意,纳税人一旦选择核定征收,通常不得再变更为查账征收方式。2025年个人经营所得税核定征收率表解析

现行核定征收税率表采用超额累进制,具体标准如下(以年度应纳税所得额为基数):| 应纳税所得额区间 | 税率 | 速算扣除数 |

|---|---|---|

| ≤3万元 | 5% | 0 |

| 3-9万元 | 10% | 1500 |

| 9-30万元 | 20% | 10500 |

| 30-50万元 | 30% | 40500 |

| >50万元 | 35% | 65500 |

需特别注意:

- 地区差异:东中西部地区适用不同核定率

- 行业系数:餐饮业、服务业等适用0.5-1.2调整系数

- 季度预缴:需按季预缴,年度汇算清缴

地区差异对税率的影响

1. 东部地区(如北京、上海): - 最低应税所得率:工业4%、商业5%、服务业8% - 最高综合税率可达3.5%-

中西部地区(如成都、西安):

- 最低应税所得率:工业3%、商业4%、服务业6%

- 部分园区可享受1.5%核定税率

-

特殊经济区(如海南自贸港):

- 年收入30万以下纳税人可享受零税率

- 高新技术产业适用优惠征收率

核定征收的优缺点分析

(一)核心优势 1. 税负锁定:避免利润波动带来的税负风险 2. 成本节省:无需专业会计团队核算 3. 争议减少:简化税务稽查程序(二)潜在风险

- 税负倒挂:实际利润率低于核定率时可能多缴税

- 政策变动:地方性优惠政策的可持续性风险

- 发展限制:年开票额通常限制在500万元以内

税务筹划实务建议

(一)收入规模控制策略 1. 拆分业务主体:通过设立多个个体工商户分摊收入 2. 调整业务周期:跨年度平衡收入分布 3. 优化定价策略:合理控制单笔交易金额

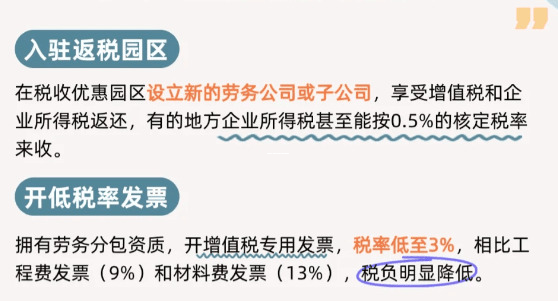

(二)地区优惠政策运用 案例:某电商企业年收入480万元 原方案:在东部地区按5%核定率缴税24万元 优化方案:将业务拆分至西部园区(3%核定率),节税9.6万元

(三)行业系数优化

混合经营拆分:将高系数业务独立核算重组:调整业务类型适用低系数

(四)成本费用管控

- 合规票据管理:确保30%成本票据底线

- 家庭支出转化:合理分摊生活经营共用支出

- 资产配置优化:通过设备租赁降低核定基数

风险防控要点

1. 避免"一刀切"核定:特殊情形可申请调整 2. 关注政策时效性:定期复核征收资格 3. 防范虚开发票:确保业务真实性 4. 建立税务档案:完整保存核定通知书等文件未来政策趋势展望

1. 智能化核定:大数据分析将更广泛应用 2. 动态调整机制:建立季度核定调整通道 3. 区域平衡:逐步缩小地区间税率差异 4. 行业精细化:细分行业核定指标体系税务筹划的本质是在合法合规前提下实现纳税人权益最大化,建议经营者建立定期税务健康检查制度,结合业务发展需要动态调整税务策略,对于复杂情况,建议咨询专业税务师进行定制化规划。

微信号:15137101602

专业税筹师定制税务筹划方案!

复制微信号

专业税筹师定制税务筹划方案!

复制微信号

智小账专业税筹团队,专注税收筹划!