核定征收模式下1.2%个体经营所得税率深度解析

在个体工商户税收征管体系中,核定征收作为特殊计税方式备受关注,近期多地税务机关公布的1.2%核定征收率引发经营者广泛讨论,本文将从政策背景、适用范围、申报实务等维度进行全面剖析。

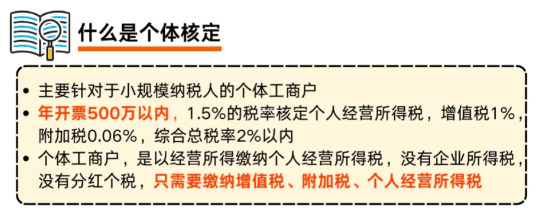

核定征收制度的基本特征

核定征收是税务机关针对账簿设置不健全纳税人采取的特别征管方式,其核心在于通过核定应税所得率或直接核定应纳税额完成税款征收,与查账征收相比具有三个显著特点:- 计税依据简化:无需提供完整成本凭证

- 征收比例固定:行业应税所得率预先确定

- 管理程序简便:申报流程大幅简化

以某地餐饮业为例,税务机关根据行业特征将应税所得率定为10%,若适用1.2%综合征收率,实际税负=收入×10%(所得率)×1.2%(税率)=0.12%的流转税负。

2%征收率的政策内涵

该税率实质是"核定所得率+优惠税率"的组合产物,具体构成要素包括:- 基础税率:个人所得税法规定的5%-35%超额累进税率

- 应税所得率:各省级税务机关制定的行业利润率

- 地方优惠:地方政府为促进经济发展给予的税率折让

典型计算模型: 应纳税额=开票金额×应税所得率×适用税率-速算扣除数 当应税所得率10%叠加1.2%综合税率时,实际税负率=10%×1.2%=0.12%

适用主体的准入条件

并非所有个体户均可享受该政策,税务机关设置多重准入标准:经营规模限制:

- 月开票额通常不超过15万元

- 季度销售额控制在45万元以内

- 年度营业收入低于180万元

行业准入清单:

- 生活服务业(餐饮、零售、家政)

- 生产性服务业(设计、咨询、技术服务)

- 传统手工业(工艺品制作、来料加工)

管理合规要求:

- 按时完成税务登记

- 规范使用税控设备

- 无重大税收违法记录

税收筹划的实践路径

在合法框架内优化税负可采取以下策略:业务分拆策略 将年收入300万的图文工作室拆分为:

- 图文设计部(适用1.2%核定)

- 设备租赁部(适用财产租赁税率)

- 广告制作部(适用文化事业费政策)

成本转化策略 将股东个人消费转化为经营成本:

- 合理规划车辆使用费(油费、维修)

- 优化差旅费列支比例

- 规范办公场地租赁手续

征收方式选择 当毛利率低于应税所得率时,选择查账征收更有利。

- 行业核定所得率10%

- 企业实际利润率8%

- 查账征收可节省2%税基

风险防控要点提示

1. 政策变动风险 - 定期关注税务机关公告 - 建立政策预警机制 - 保持财务处理灵活性核算标准风险

- 严禁跨地区套用政策

- 杜绝虚开发票行为

- 规范现金收支管理

后续稽查风险

- 完整保存三年期业务凭证

- 定期进行税务健康检查

- 建立风险准备金制度

实务操作流程图解

1. 资格申请阶段 准备材料→提交《核定征收申请表》→等待税务机关核查→取得《核定征收通知书》-

日常申报阶段 开具发票→汇总收入数据→登录电子税务局→填写《定期定额纳税申报表》→完成税款缴纳

-

年度汇算阶段 核对全年开票数据→计算补退税额→提交年度汇总报表→归档税务资料

典型争议案例分析

某电商主播工作室2022年采用核定征收: - 年直播收入480万元 - 按1.2%缴纳个税5.76万元 - 2025年稽查认定应转查账征收 - 按35%税率补税158万元争议焦点:

- 网络直播是否属于核定征收行业目录

- 收入性质属于劳务报酬还是经营所得

- 成本费用扣除的合规性认定

政策演进趋势研判

1. 从严监管趋势 - 建立动态调整机制 - 强化纳税人信用关联 - 推行智能监控系统区域政策分化

- 西部开发区维持优惠

- 重点城市逐步收紧

- 特殊行业定向扶持

征管技术升级

- 电子发票全面普及

- 大数据交叉比对

- 区块链溯源管理

在税收法治化进程加速的背景下,纳税人应当建立"政策理解-合规应用-动态调整"的全周期管理机制,建议经营者每季度进行税务健康诊断,必要时引入专业机构开展税务风险评估,确保在享受政策红利的同时筑牢合规经营防线。

微信号:15137101602

专业税筹师定制税务筹划方案!

复制微信号

专业税筹师定制税务筹划方案!

复制微信号

智小账专业税筹团队,专注税收筹划!