个体户节税秘籍,手把手教你申请核定征收,税负直降50%

"老王,你这小店一个月流水十来万,交税是不是挺心疼?"对面的老李嘬了口茶,悠悠问道。 老王苦笑:"可不是嘛,查账征收,光税就大几千,加上请会计做账的钱,真吃不消..." "那你咋不试试核定征收?我表弟开面馆就申请了,现在每月固定交几百块,省心又省钱!"

你是不是也和老王一样,每天起早贪黑,生意流水不少,可月底一算账,税费和成本一扣,真正落袋的却没多少? 核定征收,这个被无数小老板验证过的"节税神器",可能就是你一直在寻找的破局关键!咱们就抛开晦涩条文,用最接地气的方式,一步步拆解个体户申请核定征收的全流程。

核定征收:个体户的"省税定心丸",到底香在哪?

简单说,核定征收就是税局根据你的行业、地段、规模等因素,"估算"出一个你每月或每季该交的税,你按这个固定金额或简单比例交税就行。

对比查账征收(你得记账、算利润、按利润交税),核定征收有三大核心优势:

- 税负可能更低: 特别是对于成本费用难以取得正规发票(比如菜市场进货)、实际利润不高的行业(如小餐馆、便利店),税局核定的"利润"往往低于你真实利润,税自然就少交了。很多老板反馈,成功核定后税负降幅达30%-50%!

- 操作极其省心: 不需要请专业会计做复杂的账,不需要保存堆积如山的发票凭证。记住一个数(定额)或一个公式(定率),按期申报缴款即可,省下大把时间和记账费用。

- 风险显著降低: 不再担心因为发票不规范、成本核算不准被税局质疑甚至处罚,核定了,就按核定结果来,只要经营没翻天覆地的变化,基本相安无事。

重要前提: 核定征收主要适用于规模较小、账务核算不健全(或难以健全) 的个体工商户,如果你年收入几百万、能规范记账,查账征收可能更划算(利润低时税少)。

申请之前:你够格吗?哪种核定方式适合你?

不是所有个体户都能申请! 税局主要看你是否符合"账务不健全"的条件:

- 没能力建账: 就你一个人或夫妻店,自己都搞不清成本利润。

- 难以取得合规票据: 比如早餐店向菜农买菜没发票,维修店零星采购配件没票。

- 收入成本难准确核算: 服务定价灵活、成本构成复杂的小作坊、工作室等。

符合条件了?再看你能申请哪种核定方式:

-

定期定额征收(最简单!)

- 怎么定? 税局综合你的经营面积、地段、租金、设备、人工、行业平均利润等,直接核定一个固定税额(比如每月500元)。

- 交什么税? 这个定额通常包含了增值税(及附加)、个人所得税(经营所得)等,你每个月就交这固定几百块。

- 适合谁? 规模很小、收入非常稳定、成本变动不大的个体户,如社区小卖部、固定摊位、小型理发店、微利维修铺。张老板的包子铺案例: 15平米临街小店,主要卖包子和豆浆,税局核定了每月增值税150元,个税350元,合计每月固定交500元,他再也不用为每天买面粉、肉馅没票发愁了!

-

核定应税所得率征收(最常见!)

- 怎么定? 税局根据你的行业,核定一个利润率(应税所得率)。 零售业核10%,餐饮业核15%,服务业核20%-30%等。

- 怎么算税?

- 算利润: 用你的收入总额 × 核定的所得率 = 应纳税所得额(视为你的利润)

- 算个税: 用这个"利润"按经营所得5%-35%的税率计算个人所得税。

- 增值税: 根据你的收入额和纳税人身份(小规模/一般纳税人)另行计算。

- 适合谁? 有一定规模、收入相对可观但成本票据不全的个体户,如中小型餐馆、建材零售店、服装店、设计工作室等。李老板的面馆案例: 季度开票+收现金共30万收入,核定应税所得率15%,那么他的"利润"30万 × 15% = 4.5万,用4.5万查经营所得税率表(超过3万部分税率20%,速算扣除数3750元),算出个税 = 4.5万 × 20% - 3750 = 9000 - 3750 = 5250元,增值税(小规模纳税人季度30万内免税)暂时为0。总税负远低于按真实利润(假设8万)查账征收的税!

-

核定征收率征收(部分地区适用)

- 怎么定? 税局直接核定一个综合征收率(比如1.5%,3%)。

- 怎么算税? 直接用你的收入总额 × 核定征收率 = 应缴纳的个人所得税(可能已含部分增值税附加)。 增值税仍需单独计算。

- 适合谁? 部分地区对特定行业(如货物运输)采用此方式,操作更简便。

手把手实战指南:个体户申请核定征收的完整步骤(超详细!)

核心流程:判断自身 -> 准备材料 -> 提交申请 -> 等待核定 -> 按核定结果申报纳税

步骤1:自我评估与初步判断

- 摸清家底: 估算自己每月/季度的收入大概多少?主要成本是什么?能拿到多少正规发票?自己记账能力如何?

- 对标行业: 打听下同地段、同规模的同行用的是哪种征收方式?税负大概多少?(侧面了解自己申请成功的可能性和潜在收益)。

- 咨询税局(可选但推荐): 带上身份证、营业执照副本,去主管税务分局大厅咨询台或找专管员,简单说明情况("我刚开店/规模小/没票/不会记账,想了解能不能申请核定征收?大概哪种?需要什么材料?")。获取第一手、最准确的本地执行口径!

步骤2:精心准备申请材料(齐全度决定成功率!)

材料清单(具体以当地税局要求为准,以下为通用核心材料):

- 《个体工商户定额核定审批表》或《个人所得税核定征收申请(审批)表》: 这是核心文件! 务必到税局大厅领取最新版本,或在电子税务局下载打印。

- 个体工商户营业执照副本复印件: 盖公章(没有公章的,经营者签字+按手印)。

- 经营者身份证复印件: 正反面复印清晰。

- 经营场所证明:

- 自有房产:提供房产证复印件。

- 租赁房产:提供有效期内的房屋租赁合同复印件 + 房东房产证复印件(或街道/村委出具的场地使用证明)。租赁合同地址必须与营业执照注册地址一致!

- 情况说明(关键!决定税局给你核多少): 手写或打印,经营者签字按手印。 重点说明:

- 经营项目具体做什么?(如:主营牛肉面、米粉,兼营小菜饮料)

- 主要设备和数量?(如:煮面炉2台,冰柜1台,桌椅10套)

- 雇佣员工人数?(如:本人+配偶+1名服务员)

- 经营面积?(精确到平方米)

- 大概的月/季度收入?(如:月营业额5-8万元)

- 申请核定的理由(重中之重!): 为什么账务不健全?是成本费用难以取得发票(举例:每天向菜市场多个流动摊贩采购新鲜蔬菜肉类,无法取得发票),还是缺乏专业会计能力?请具体、真实地描述困难。

- 期望的核定方式或金额(可提建议): 结合自身情况和对同行的了解,可以写"申请采用定期定额征收,建议月核定经营额XX元"或"申请按应税所得率征收,建议所得率X%"。

- 近期经营凭证(如有可提供,增强说服力):

- 近1-3个月的进货单据(哪怕是不合规的收据、白条)。

- 房租、水电费支付凭证。

- 主要设备购买发票或收据。

- 银行流水(强烈推荐!): 打印绑定经营收款的主要银行账户近3-6个月流水,能清晰反映经营收入情况,这是证明你收入规模的有力证据!用荧光笔标出主要的经营收入款项。

- 公章(如有): 所有复印件盖公章。

步骤3:正式提交申请

- 渠道:

- 线下: 带齐所有材料,前往主管税务分局办税服务厅,在"综合服务"或"申报纳税"窗口提交。务必索要《税务文书受理回执单》!

- 线上(部分地区开通): 登录电子税务局,查找"核定管理"、"定期定额核定"或"个人所得税核定"相关模块,按要求上传材料扫描件或照片。提交后留意系统状态和税局电话通知。

- 关键点: 提交时,态度诚恳,主动说明难处。 "同志您好,这是我申请核定征收的材料,您看下,我这小店刚起步,两口子忙活,每天买菜买肉都是现金找零散摊贩,确实拿不到发票,自己也不会记账,搞查账征收实在困难..."

步骤4:耐心等待审核与核定

- 税局会做什么?

- 案头审核: 检查材料是否齐全、合规。

- 实地核查(极大概率!): 专管员会上门! 核实经营地址、面积、设备、人员、实际经营状况是否与你提交的材料一致。务必提前整理好店铺,确保与申请信息一致! 这是关键环节!

- 参照同地段、同行业: 税局内部有参数和标准,会参考周边类似商户的核定情况。

- 内部审批: 专管员提出初步核定意见,报领导审批。

- 时间: 通常需要15-30个工作日(各地效率不同)。保持电话畅通! 税局可能会联系你补充材料或沟通细节。

步骤5:接收核定结果并开始执行

- 如何知道结果?

- 税局会出具正式的《税务事项通知书》(核定结果通知),可能通过电子税务局推送、邮寄或电话通知领取。

- 部分地方会在办税服务厅公告栏公示核定结果(定期定额常见)。

- 通知书看什么? 重点关注:

- 核定的征收方式: 定额?定率(应税所得率)?征收率?

- 核定的关键数值:

- 定额征收:核定的月/季度销售额、月/季度应纳税额。

- 应税所得率征收:核定的应税所得率(%)。

- 征收率征收:核定的征收率(%)。

- 执行起始时间: 从哪个税款所属期开始生效(通常是次月或下季度)。

- 有效期限: 核定结果一般有效期1年,到期需要重新申请或复审。

- 接下来怎么做?

- 按核定结果申报纳税:

- 定额征收: 在规定的申报期(通常是按月或按季),无论实际经营额多少,都按通知书上的固定税额申报缴纳。(电子税务局一般可一键零申报)

- 应税所得率/征收率征收: 在申报期(通常是按季),自行计算:

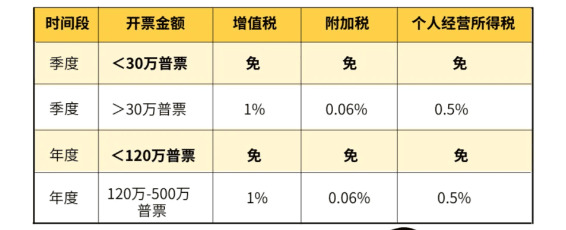

收入额 × 核定所得率 = 应纳税所得额-> 查表计算个税;或收入额 × 核定征收率 = 个税,然后在电子税务局或大厅填报申报表缴税,增值税仍需按规定申报(小规模纳税人季度未超30万通常免增值税)。

- 妥善保管通知书: 这是你按核定方式纳税的依据!

- 按核定结果申报纳税:

成功核定的核心技巧与避坑指南(血泪经验总结)

- "理由说明"是灵魂,务必真实具体! 不要笼统说"没票""不会记账",要描述场景:"采购新鲜蔬菜每日向流动摊贩现金交易,对方不提供且无法提供发票;零星配件采购来自五金市场小商户,多无票",让税局感受到你的实际困难是客观存在的。

- 收入预估要"合理偏低",切忌吹牛! 很多人想多报收入显得生意好,这会导致税局给你核很高的定额或所得率!按真实情况保守预估。 可以说"受季节/市场影响较大,旺季月入X万,淡季可能只有Y万,平均下来大概Z万",提供银行流水佐证。

- 配合实地核查,展现真实经营状况! 专管员上门时,热情接待,如实展示经营场所、设备、存货、员工。现场与申请材料不一致是大忌! 保持店铺整洁,避免核查时出现明显与申请不符的高档设备或火爆场面。

- 材料宁可多,不可少! 特别是场地证明、租赁合同、银行流水。所有复印件清晰,签字/盖章到位。 缺一项可能被打回,耽误时间。

- 关注有效期,到期及时重新申请! 核定结果通常一年有效,到期前1-2个月,主动联系专管员或到税局咨询是否需要重新提交申请或复审。避免过期后自动转为查账征收!

- 核定后开票额是"高压线"!

- 定期定额户: 特别注意! 如果你当月或当季自行开具或税务局代开的增值税专用发票+普通发票的总额 超过了核定销售额,或者实际经营额远超核定额且被税局掌握证据,税务局有权要求你补缴税款,甚至取消你的核定资格,改为查账征收!开票要量力而行。

- 应税所得率/征收率户: 开票额直接影响你的收入额计算基数,开得越多,税自然越多,但不存在"超限补税"问题(除非被认定偷税)。

- 经营发生重大变化要主动报告! 如经营面积扩大一倍、新购置大型设备、转行做完全不同业务、搬迁到新址等。主动向税局报告,申请重新核定。 否则按原核定结果纳税可能不合规,被查实后需补税甚至罚款。

常见问题快问快答(Q&A)

-

Q:核定征收后,是不是就不用记账了? A: 虽然核定征收简化了计税要求,但个体工商户仍有法定义务建立收支凭证粘贴簿、进货销货登记簿等简易账册,不是完全不用管,只是不需要做复杂的复式记账,保留好主要的收支凭据备查。

-

Q:申请被拒绝了怎么办? A: 先问清原因!是材料不全?还是税局认为你具备建账能力?根据原因补充材料或完善账务,如果确实符合条件但被拒,可以书面提出陈述申辩,或向上级税务机关申请复核。再次申请时,重点针对上次被拒原因完善材料。

-

Q:核定征收的税,可以再少交点吗? A: 核定结果是税局依法依规做出的,除非你能提供强有力的新证据(证明之前核高了,比如客流锐减、租金下降等),通过正式渠道申请调整。不要试图隐瞒收入或提供虚假材料,风险巨大!

-

Q:核定征收影响我开发票吗? **A:

专业税筹师定制税务筹划方案!

复制微信号